2021上半年中国银行业理财市场半年报告(银行理财托管中心)

8月13日,银行业理财登记托管中心发布《中国银行业理财市场半年报告(2021年上)》。上半年,我国银行理财市场严格落实监管要求,稳妥推进业务规范转型,积极践行社会责任与可持续发展投资,参与塑造和完善ESG投资体系,持续培育长期理性和价值投资理念,高质量发展进程不断推进,呈现稳中向好态势。截至6月底,理财产品存续规模达25.80万亿元,同比增长5.37%,上半年累计为投资者创造收益4137.51亿元。

2021年上半年,我国银行理财市场坚持“受人之托,代客理财”的职责,坚持以人民为中心的理念,严格落实监管要求,稳妥推进业务规范转型,积极践行社会责任与可持续发展投资,参与塑造和完善ESG投资体系,持续培育长期理性和价值投资理念,高质量发展进程不断推进,呈现稳中向好态势。截至6月底,理财产品存续规模达25.80万亿元,同比增长5.37%,上半年累计为投资者创造收益4137.51亿元。

《半年报》总结2021年上半年我国银行业理财市场具有如下特点:

一、监管规则逐步完善,严监管强监管成为常态

2021年上半年,监管部门在资管新规确立的行业顶层管理框架下,制定完善了一系列补充与细化的银行理财监管制度,今年上半年先后出台《理财公司理财产品销售管理暂行办法》《关于规范现金管理类理财产品管理有关事项的通知》,符合国家战略、金融规律与理财特色的监管制度体系不断完善。完善ESG有关监管政策框架,引导推动银行保险机构发展绿色金融。强化消费者保护,加大对违规展业机构的通报与处罚力度,并持续开展定期通报,严监管强监管成为常态。

二、业务转型进展显著,产品结构不断优化

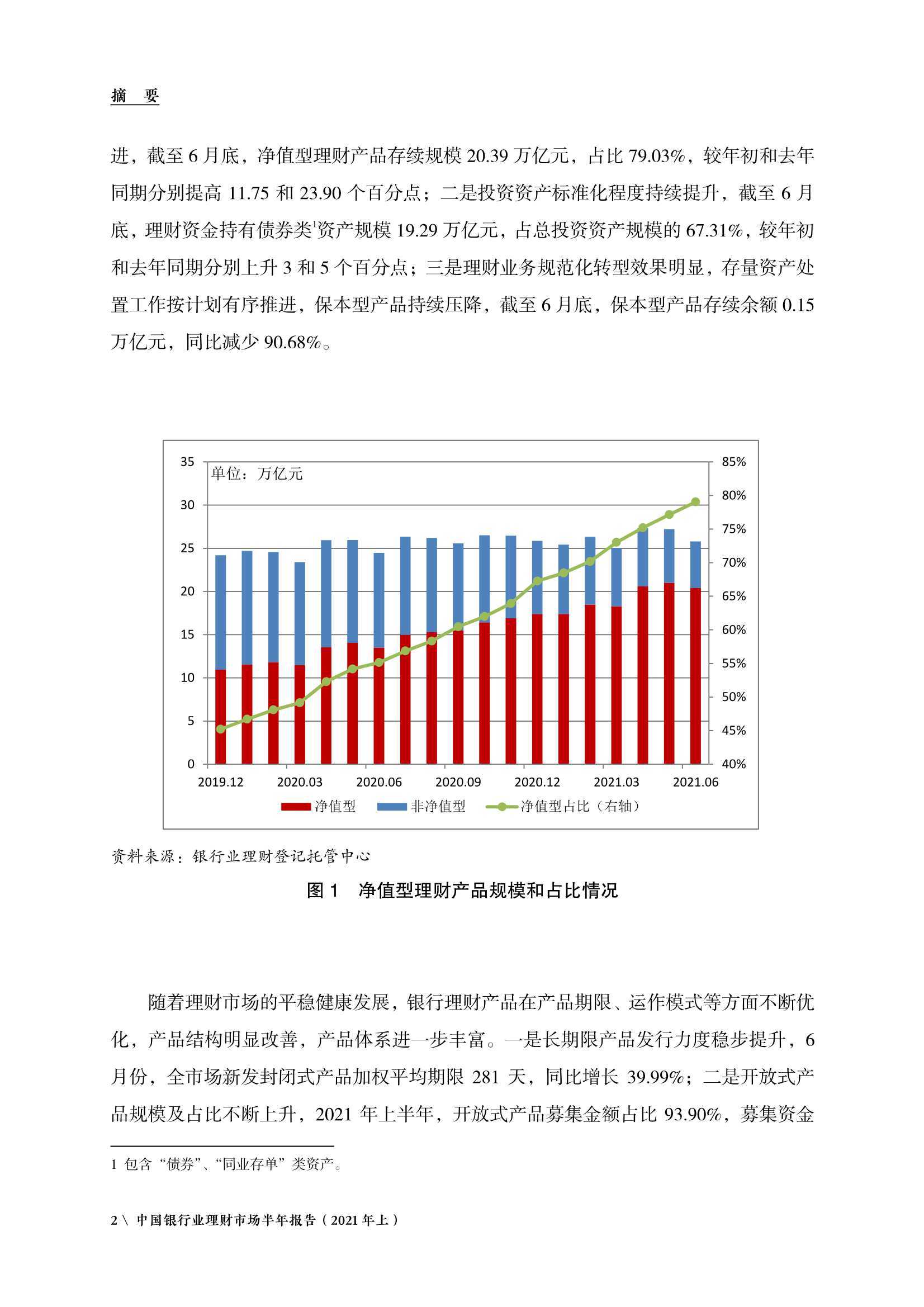

严格落实监管要求,大幅压缩老产品规模,产品结构明显改善,产品体系进一步丰富。一是理财产品净值化进程有序推进,截至6月底,净值型理财产品存续规模20.39万亿元,占比近八成,同比提高23.90个百分点;二是存量资产处置有序推进,理财业务规范化转型效果明显。保本型产品持续压降,截至6月底存续余额0.15万亿元,同比减少90.68%;三是长期限产品发行力度稳步提升,6月份,全市场新发封闭式产品加权平均期限281天,同比增长39.99%;四是开放式产品规模及占比不断上升,上半年,开放式产品募集金额占比93.90%,募集资金同比增长10.09%。

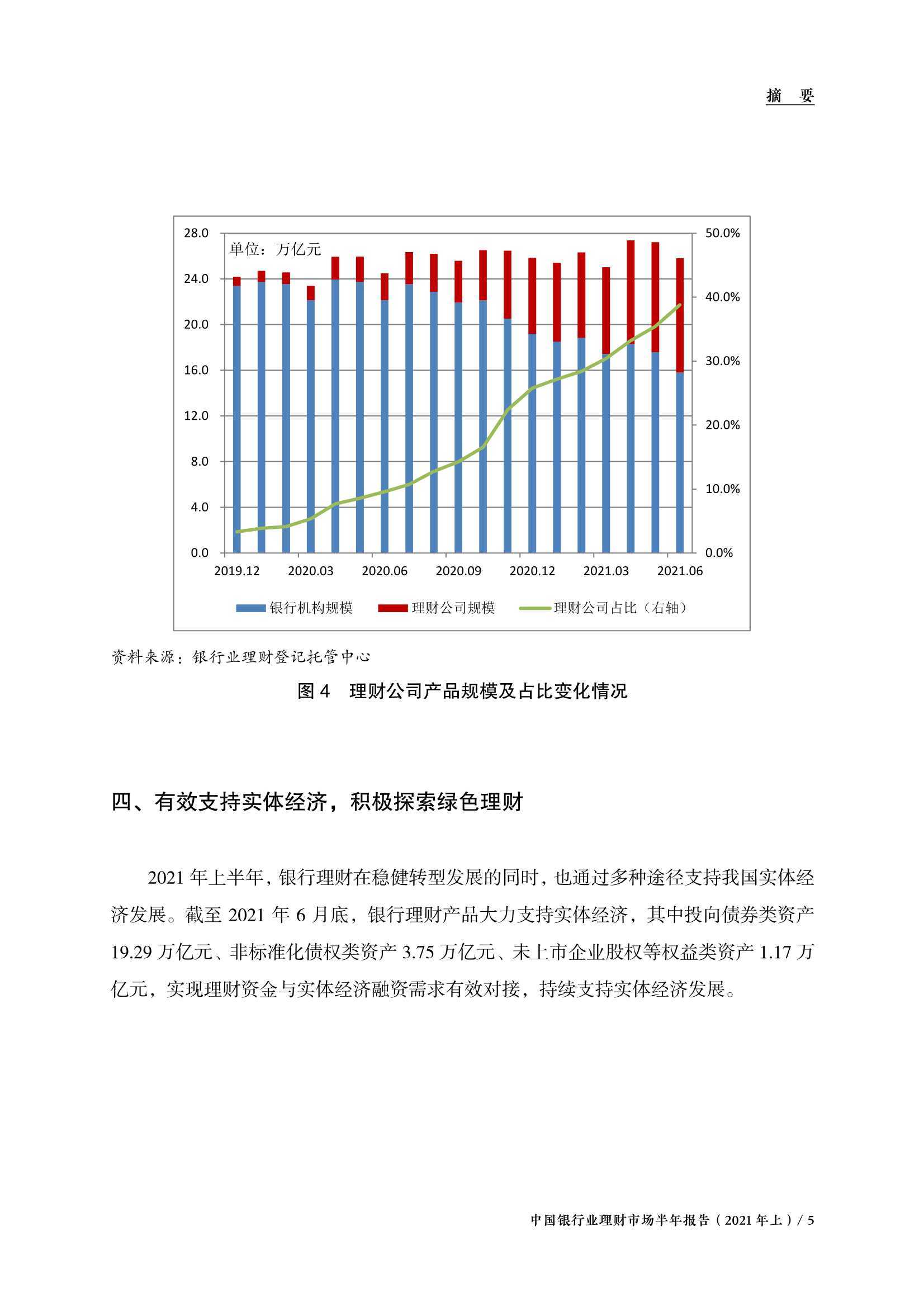

三、市场发展有序推进,理财公司异军突起

截至6月底,325家银行机构和20家理财公司存续理财产品25.80万亿元,同比增长5.37%。上半年,共有2家外资控股理财公司和2家银行理财公司获批筹建,截至6月底,理财公司已筹建28家,较去年同期增加8家,产品存续规模10.01万亿元,占理财市场比例达38.80%,已成为理财市场存续规模最大的机构类型。理财公司的异军突起使得我国理财市场主体得以进一步丰富,为资管市场的发展注入了新生力量。同时,理财行业的集中登记、第三方托管和信息披露等中介性服务不断发展,理财市场基础设施建设不断完善。

四、有效支持实体经济,积极探索绿色理财

截至6月底,银行理财产品大力支持实体经济,其中投向债券类资产19.29万亿元、非标准化债权类资产3.75万亿元、未上市企业股权等权益类资产1.17万亿元,实现理财资金与实体经济融资需求有效对接,持续支持实体经济发展。今年以来,银行理财市场大力响应国家政策号召,通过认购绿色债券等方式,积极践行社会责任,参与塑造和完善ESG投资体系,助力我国碳达峰、碳中和目标实现。上半年理财市场新发ESG主题理财产品18只,累计募集资金超100亿元。截至6月底,全市场ESG主题理财产品存续余额超400亿元,较年初增长约50%,同比增长超2.14倍;全市场理财产品投向绿色债券超800只,投资规模超2000亿元,较年初增长16.79%,同比增长26.46%,为我国绿色经济转型提供有力的资金支持,在实现财务回报投资目标外,兼具社会责任和可持续发展等多层目标。

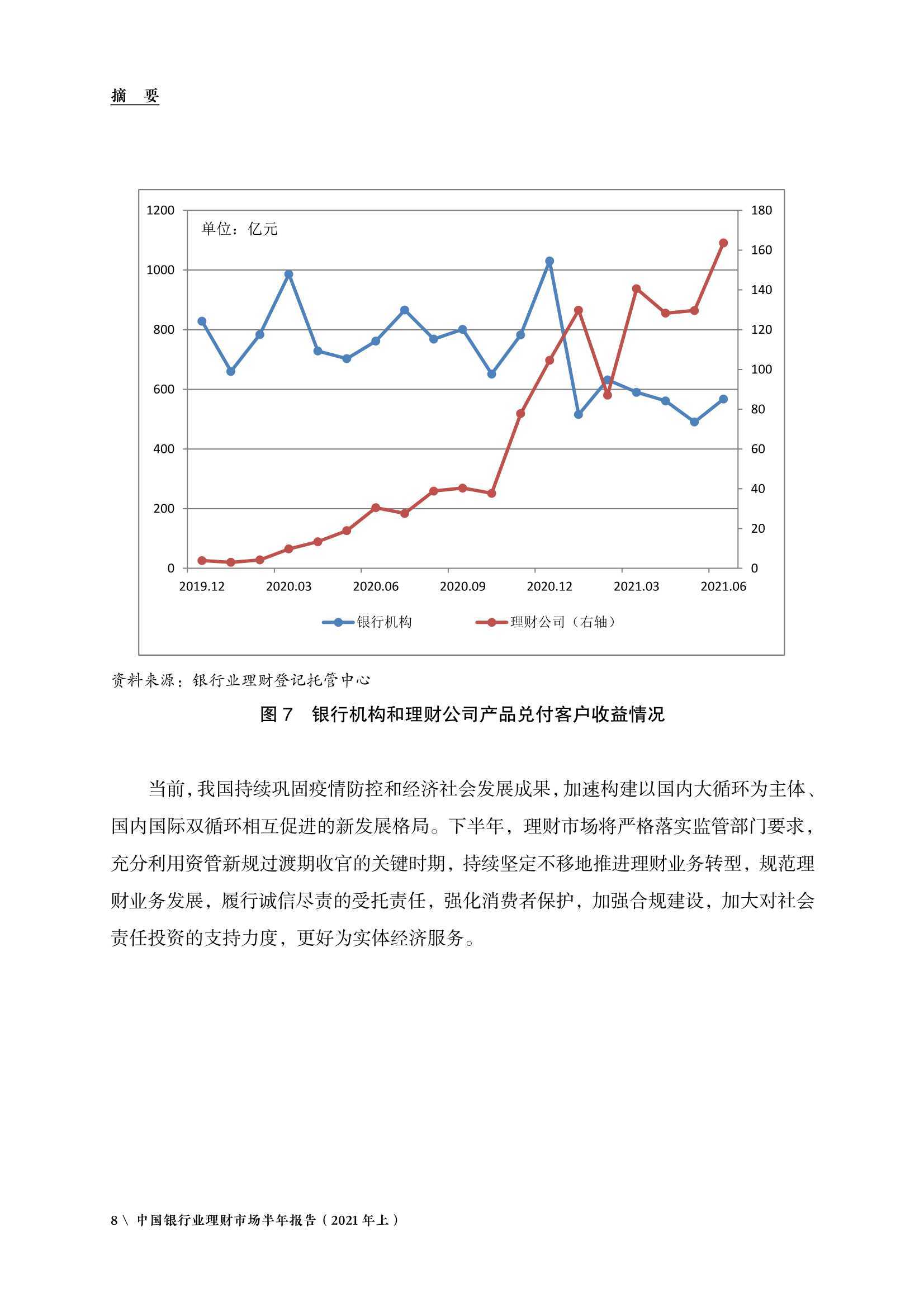

五、投资者队伍继续壮大,投资收益保持稳定

截至6月底,持有理财产品的投资者数量达到6137.73万个,较年初增长47.45%,同比增长137.71%,其中个人投资者达到6114.09万人,较年初增加1965.99万人;机构投资者23.64万家,较年初增加9.26万家。与此同时,银行理财产品的收益率保持稳定,2021年1-6月份理财产品累计兑付客户收益4137.51亿元。随着产品结构的改善与机构管理能力的逐步提升,银行理财产品将进一步发挥其自身特点,在为投资者提供更加专业化服务的同时,培育金融投资深度,普及长期理性和价值投资理念,为投资者财富实施跨时期、跨市场的优化配置,不断引导投资者树立长期稳定投资理念。

当前,我国持续巩固疫情防控和经济社会发展成果,以国内大循环为主体、国内国际双循环相互促进的新发展格局加速构建。下半年,理财市场将严格落实监管部门要求,充分利用资管新规过渡期收官的关键时期,持续坚定不移地推进理财业务转型,规范理财业务发展,履行诚信尽责的受托责任,强化消费者保护,加强合规建设,加大对社会责任投资的支持力度,更好为实体经济服务。