培育钻石行业:前沿科技馈赠,轻奢珠宝未来王者(浙商证券)

1、培育钻石PK天然钻石:培育钻石的成分、硬度、折射率等性质等与天然钻石相同,主要区别在于形成方式和稀有程度,进而决定价值差异。

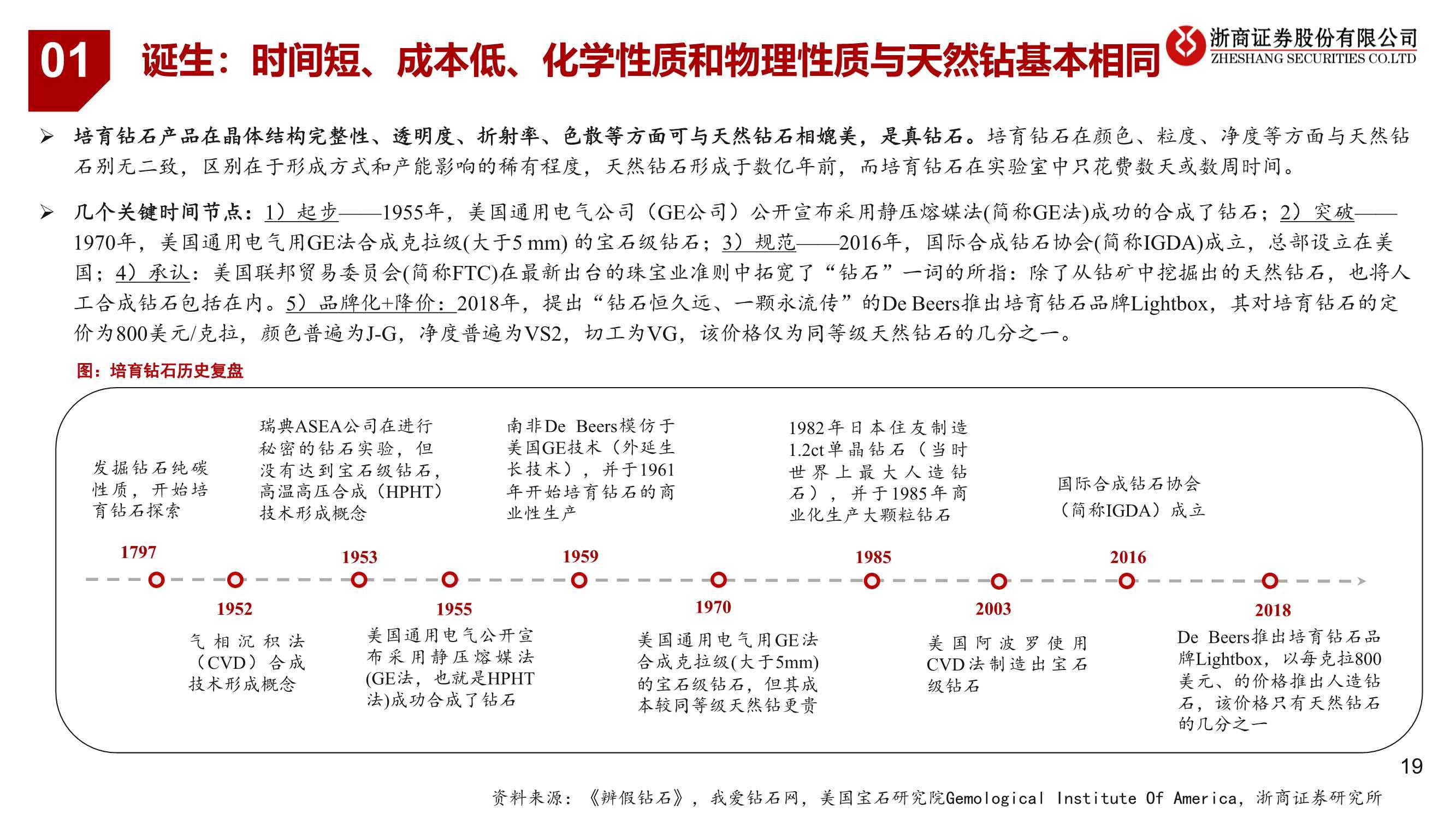

相同:均为碳元素同素异形体,培育钻石产品在晶体结构完整性、透明度、折射率、色散等方面可与天然钻石相媲美,肉眼难以鉴别。

区别:1)形成:天然钻石形成于数亿年前,而培育钻石只需数天或数周时间;2)价格:培育钻石价格仅为同规格天然钻石30%-50%。

2、产业链格局:全球格局稳定,上游产能锁定中国河南,中游加工聚焦印度,下游零售布局美中欧。

上游-钻石毛坯:技术壁垒高毛利率60%,世界培育钻石总产量约600-700万克拉,预计未来10年增速15%-20%,全球40%-50%的培育钻石来自中国。

中游-钻石加工:劳动力密集型毛利率10%-20%,印度凭借丰富廉价劳动力+先发优势被誉为“钻石加工帝国”,占据全球90%以上钻石加工份额。

下游-钻石零售:美国拥有25家培育钻石品牌,约占全球培育钻石零售额80%;其次是中国共计19家品牌,终端零售额占比约8%,但呈增长趋势。

3、培育钻石市场:2017-2019年全球培育钻石产量CAGR超120%至700万克拉,产量渗透率提升至6%,产值渗透率预计不足3%。

高增速低渗透赛道:2017-2019年,全球培育钻石产量由144万克拉攀升至700万克拉,复合增速超过120%;培育钻石占钻石总产能的比例由2%提升至6%,考虑到培育钻石价格不足天然钻石一半,因此产值渗透率约2%-3%。贝恩咨询指出,2018-2019年全球培育钻石大部分增长来自于中国。

行业驱动来自于:

1)供给端:2017-2020年天然钻石产量由1.52亿克拉降至1.11亿克拉,资源不可再生限制增长;天然钻石开采存在资源+社会负担,培育钻石主打绿色和平消费理念。

2)需求端:千禧一代和Z时代珠宝审美多元化,钻石消费场景扩展至婚恋之外,自我奖励和礼物馈赠等动机提升至40%以上。因此,随着消费实力提升+消费理念变革,国内培育钻石市场大有可为。

3)渠道端:以1ct、颜色G、净值VS钻石为例,培育钻批发价格约天然钻的20%、零售价格约天然钻的35%,意味着培育钻零售商的毛利率更丰厚。

报告节选内容如下: