2023年上海市私募股权、创投行业发展报告

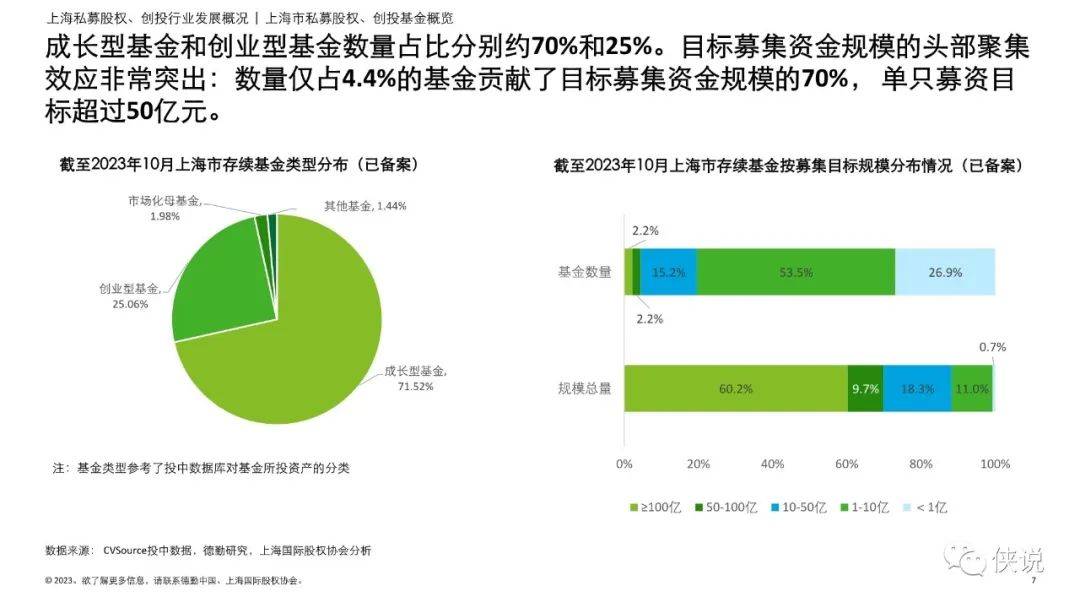

“根据中国基金业协会数据显示,截至2023年6月末,上海市处于存续状态的私募股权、创投基金管理人一共1887家,管理基金8750只,管理规模2.32万亿元,上述数据均位居全国第二。”

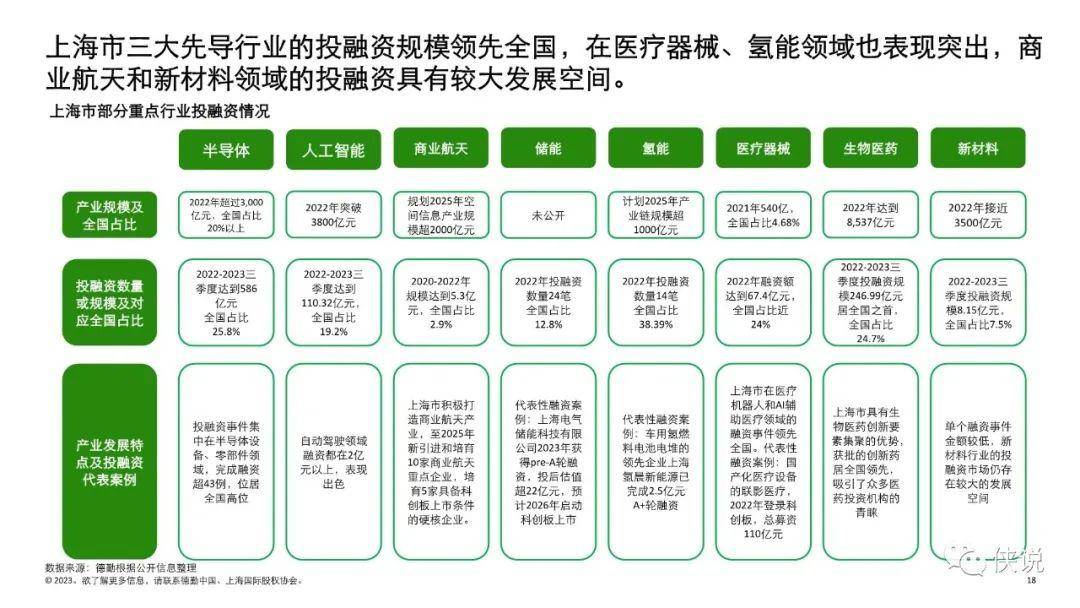

在投资热点赛道领域方面,《报告》指出,私募股权、创投基金投向上海市“三大先导”(集成电路、生物医药、人工智能)产业的投融资规模领先全国,在医疗器械、氢能领域也表现突出,商业航天和新材料领域的投融资具有较大发展空间。

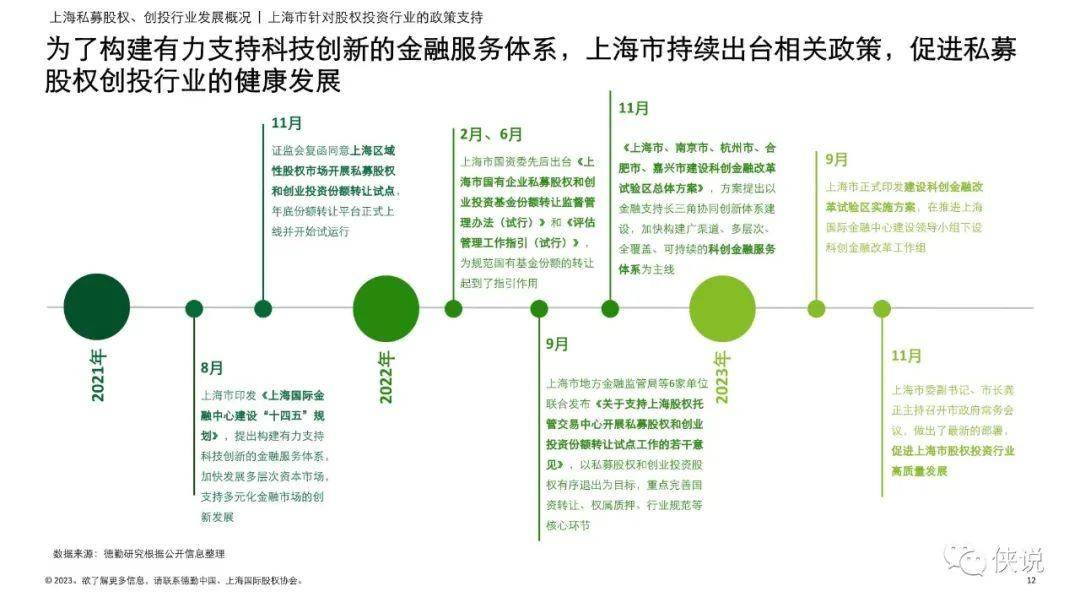

展望2024年私募股权、创投行业发展,《报告》指出,中长期私募股权、创投行业进入以科技创新驱动为主的新常态,投资机构将更加关注前沿科学、未来产业领域,如大模型、脑机接口等前沿领域。在募资端、投资端、管理端、退出端将有以下趋势:

在募资端:随着GP(普通合伙人,一般指基金管理人)盲池基金募资遇到挑战、LP(有限合伙人,即出资人)更关注底层资产的同时流动性需求增加,明池基金、专项基金将受到更多关注。新兴市场外币LP将更活跃,美元LP出资中国意愿偏好趋弱。在募资过程中,具备技术专业背景的管理人的头部效应突显。专项基金认缴要求低、确定性高、底层资产明晰,将吸引更多LP参与投资。

在投资端:投资机构将持续关注前沿科学、未来产业领域。政府将持续出台相关措施鼓励创投行业投早、投小、投硬科技,如注册制改革的深化、天使引导基金的设立。

在管理端:投资机构全生命周期管理能力将成为核心竞争力,这也使得投资机构更倾向于提升投资团队专业化特别是科技知识水平、提高对科技项目理解能力和前瞻性预见能力,增强投后管理能力和赋能水平,深化行业洞察和增强资源整合成为了投资机构的首要任务。同时,股权投资行业将积极摸索中国特色ESG之路。

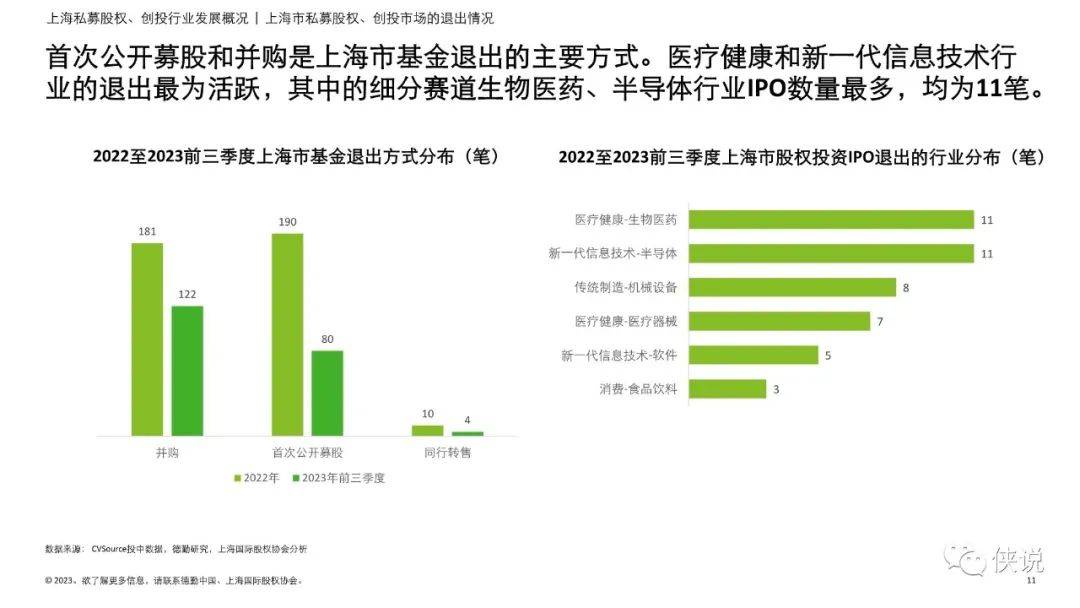

在退出端:股权投资市场中的退出难问题已成为一项普遍挑战,市场期待多层次资本市场和多元化退出机遇。私募股权投资二级市场持续摸索中国式解决方案。

报告内容节选如下: