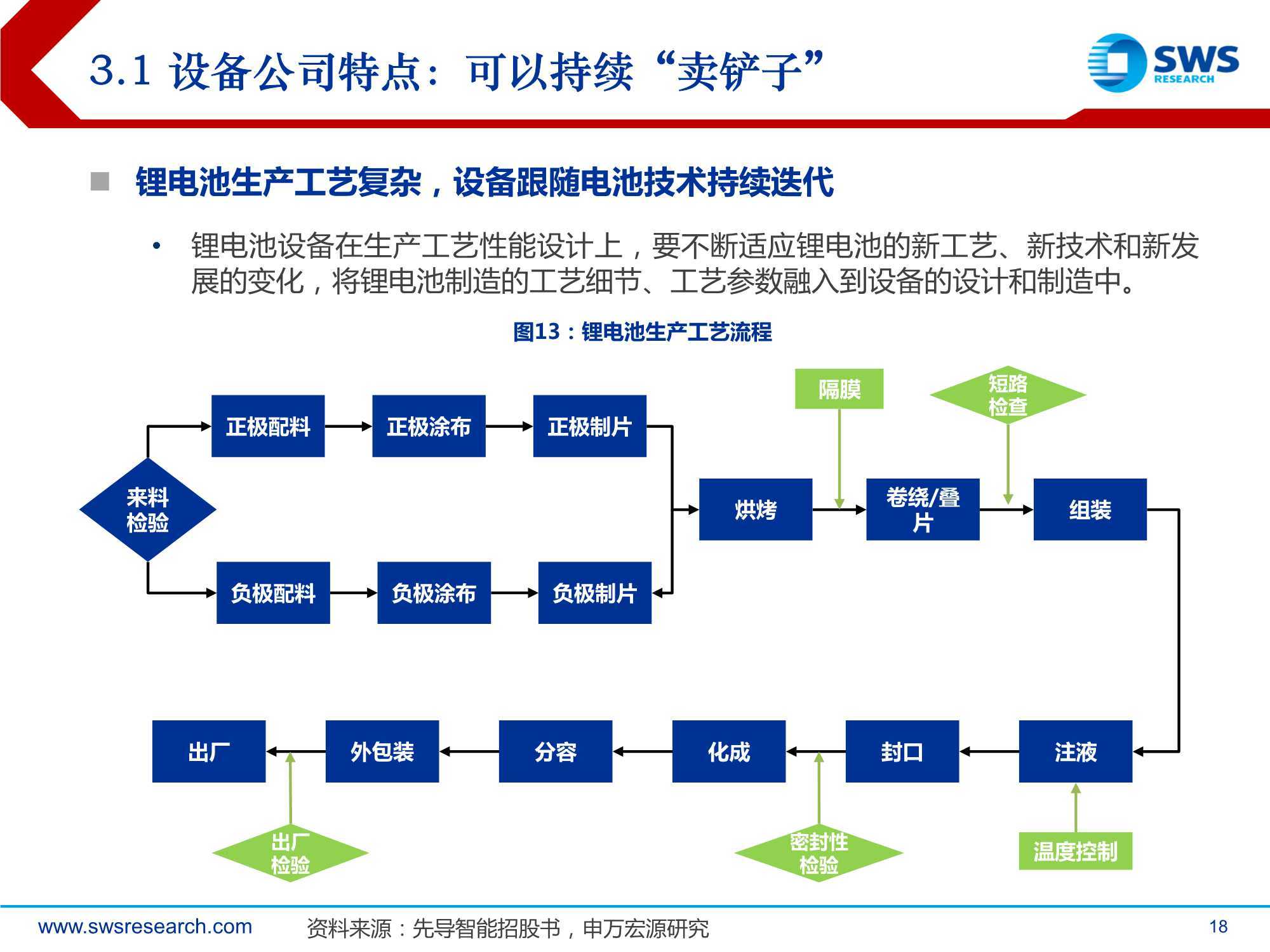

锂电设备行业分析:本轮扩产不一样,锂电设备景气更长

新能源汽车已经从政策驱动转为市场驱动。

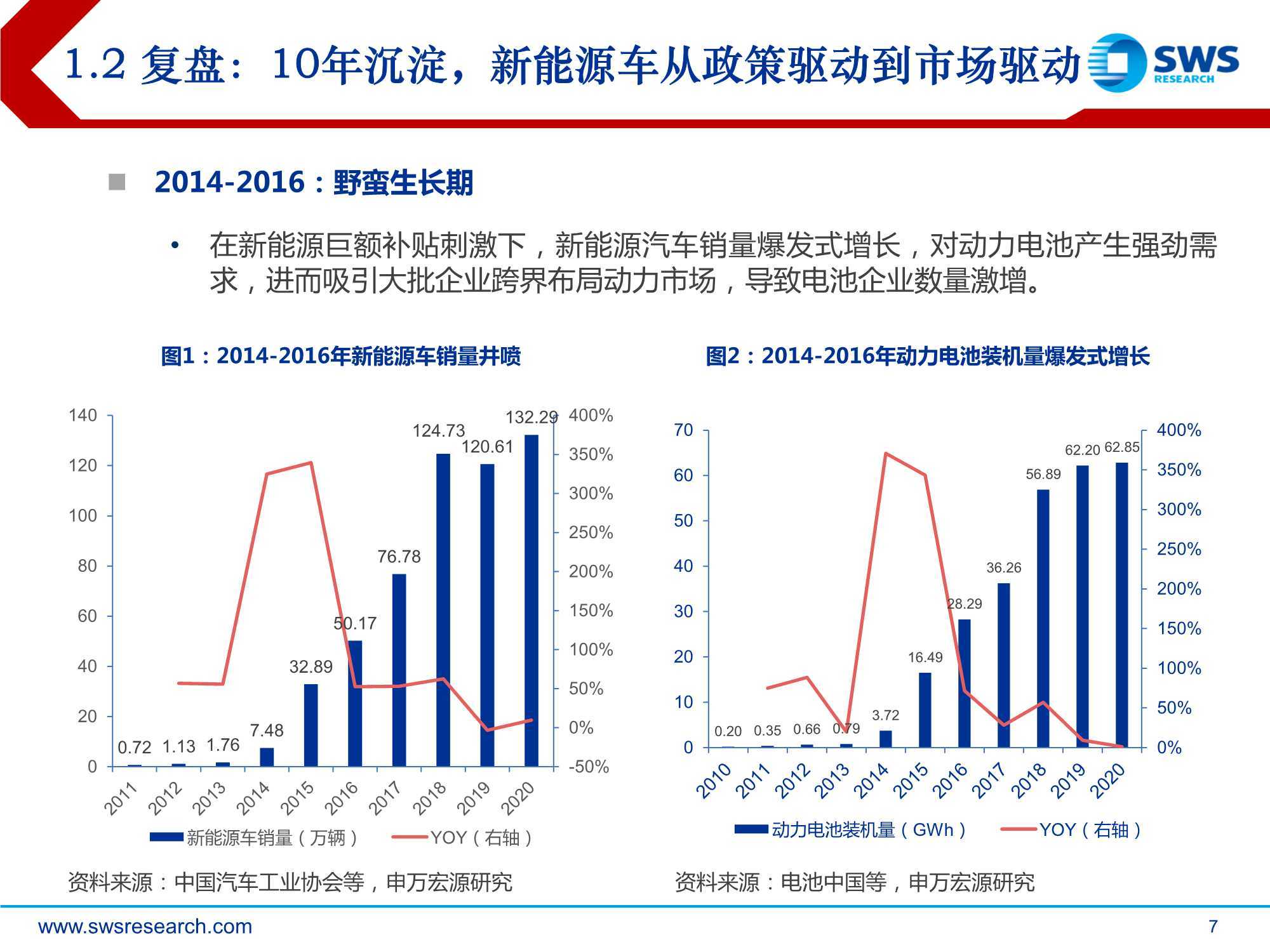

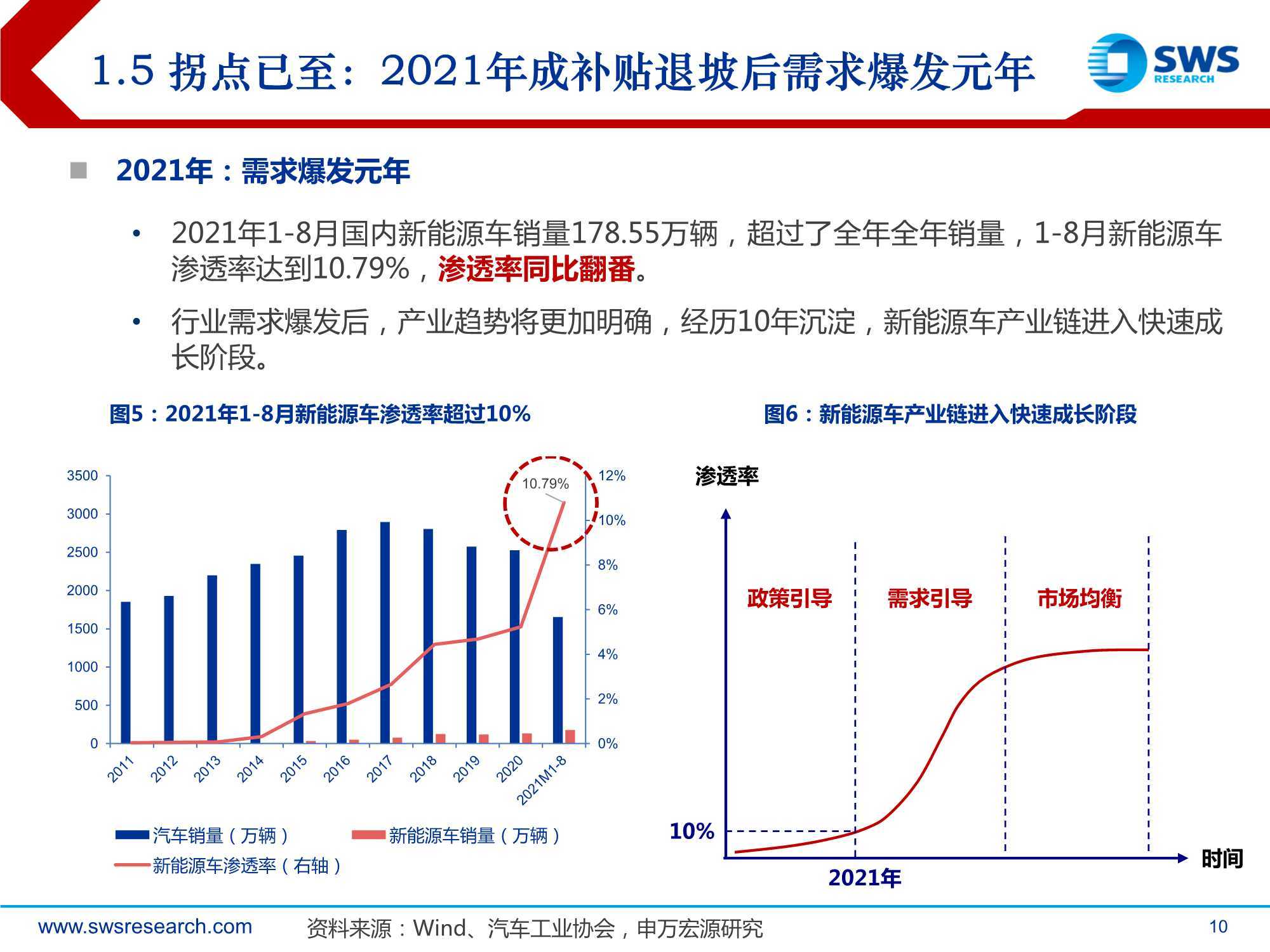

我们将2009年以来新能源车行业发展脉络进行复盘,并将2009-2025划分成四个阶段,分别是政策孵化期(2009-2013)、野蛮生长期(2014-2016)、产能出清期(2017-2019)和市场驱动期(2020-2025)。我们认为2021年成为新能源车从政策驱动转为市场驱动的拐点之年,2021年1-8月新能源车渗透率达到10.79%,未来新能源车产业链有望进入加速成长阶段。

本轮扩产不一样,锂电设备需求持续性更强。

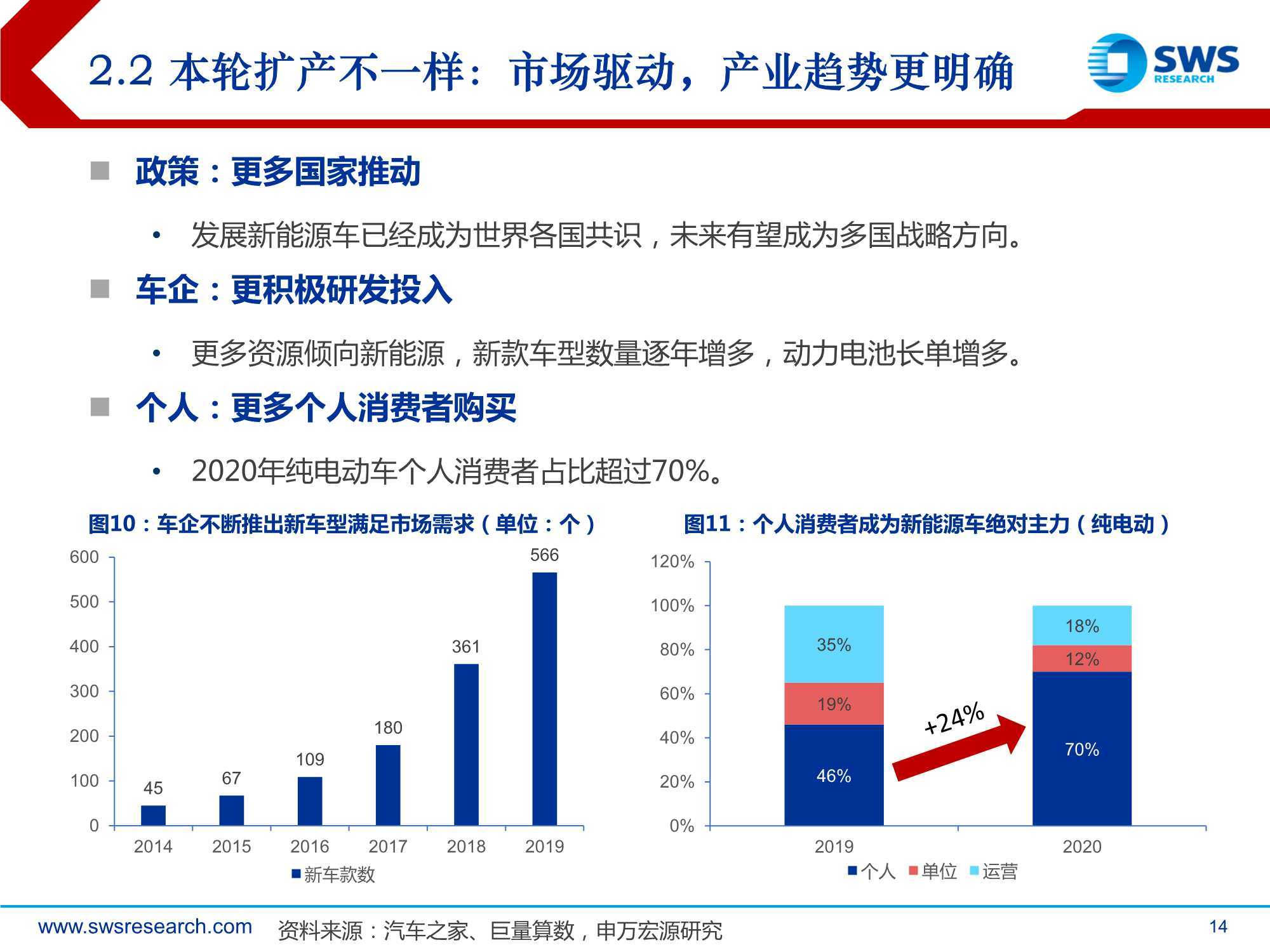

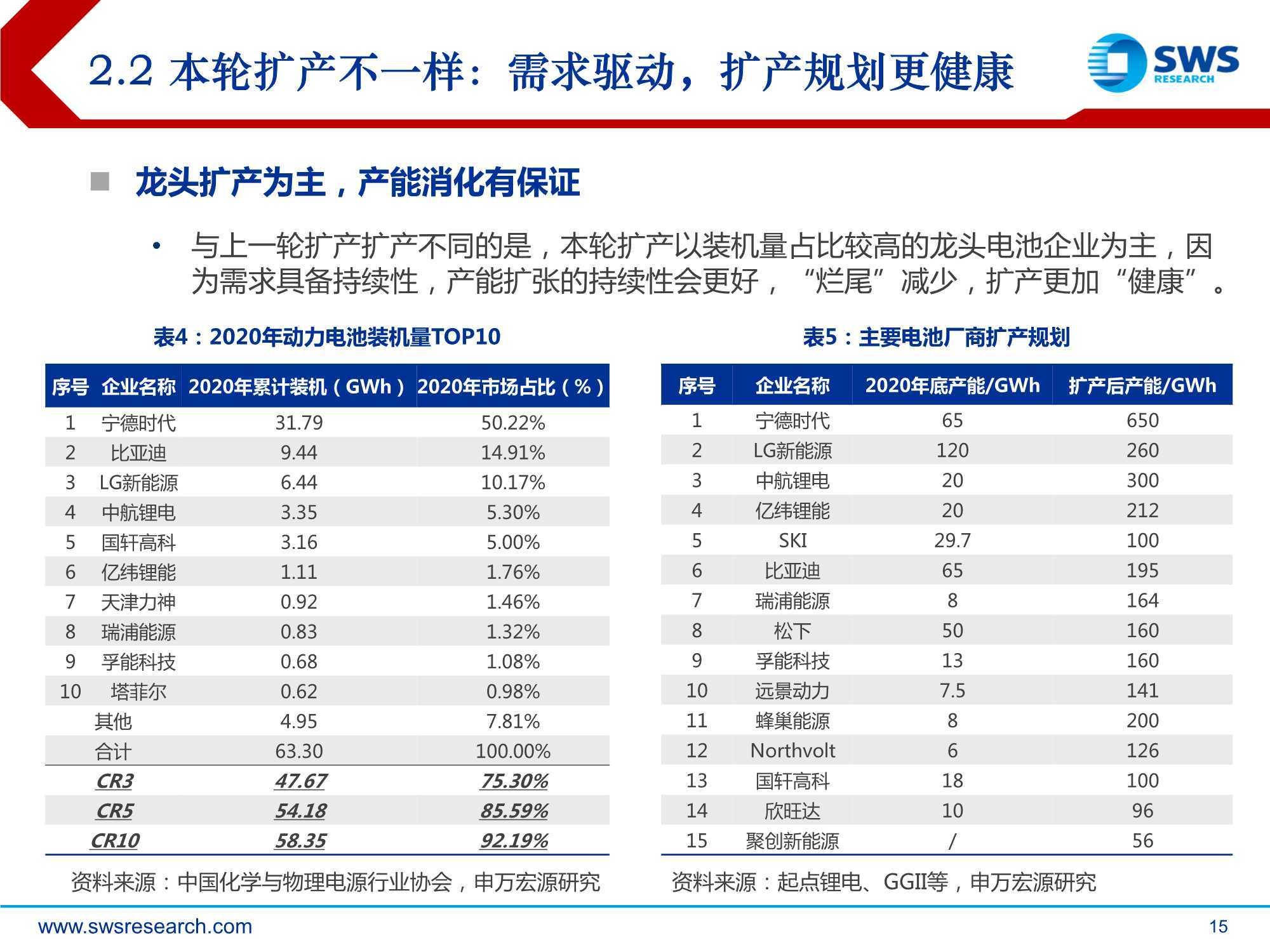

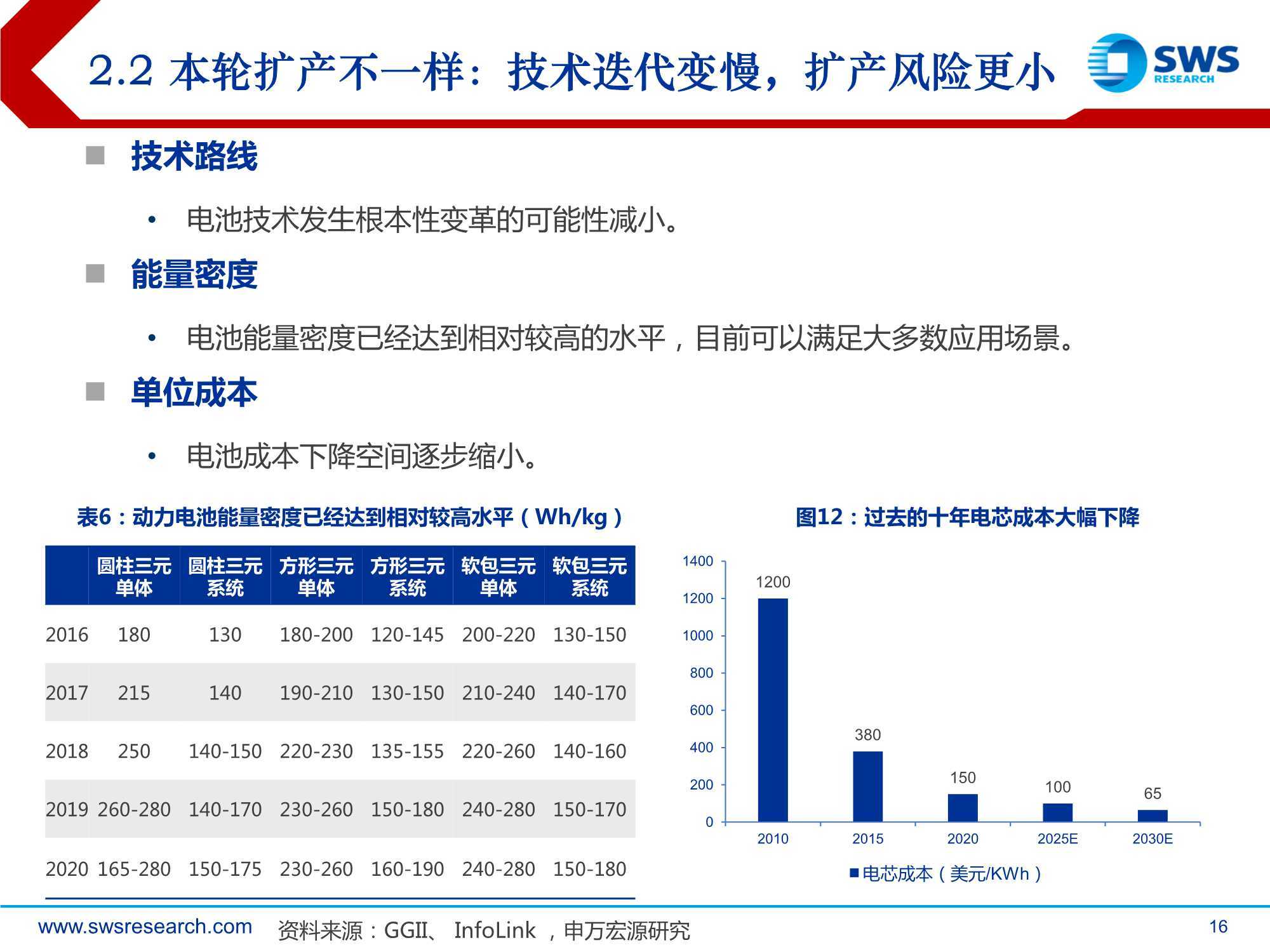

与2014-2016年动力电池扩产相比,本轮扩产存在明显不同。1)本轮扩产是在新能源车补贴退坡以后,从政府、车企、消费者角度来看均发生了质的变化,产业趋势更加明确;2)本轮扩产以装机量占比较高的龙头电池企业为主,未来产能能够消化,产能扩张的持续性会更好,“烂尾”减少,扩产更加“健康”;3)技术迭代速度变慢,无论能量密度还是电池成本均达到适当区间,扩产风险更小。

三个方向精选标的。

一是经历过下游客户验证的设备龙头,市场份额相对稳定,如先导智能、杭可科技等;二是原有技术具备通用性,锂电设备只是公司技术的一种应用场景,充分受益于本轮锂电扩产,如联赢激光、海目星等;三是自动化率较低的环节,设备能够持续替代人工,如先惠技术等。

原因及逻辑

经过10年发展,新能源车行业发生了根本性改变,过去依赖政策+补贴推动的模式已经转变为消费者自发的需求驱动,在10年发展过程中动力电池及相应的生产设备也完成了快速的迭代,效率、成本、安全等过去面临的难题正在逐步破解,整个产业链已经从导入阶段进入快速成长阶段。

有别于大众的认识。

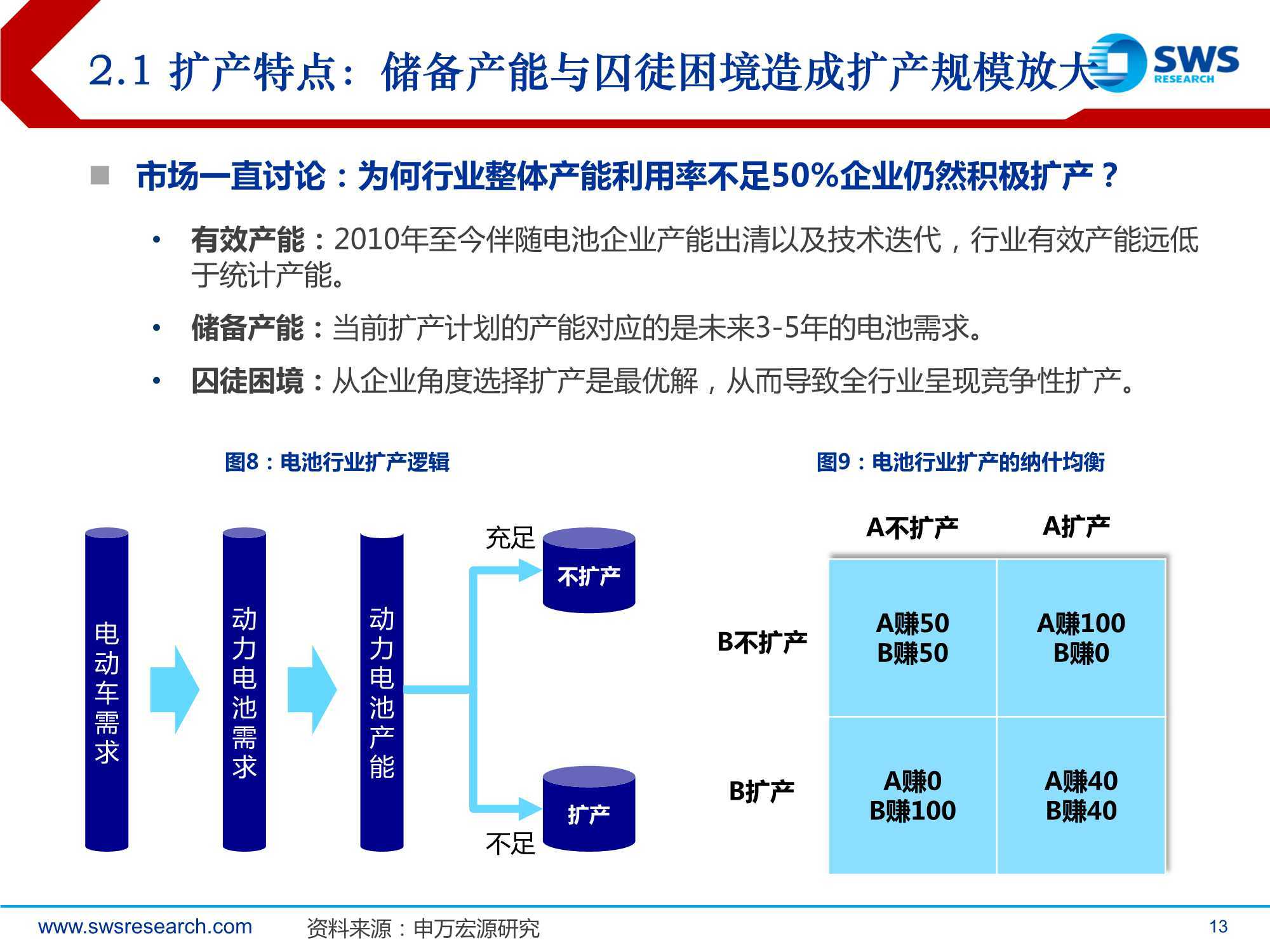

市场担忧扩产造成产能过剩。我们认为在终端整车需求快速增长的背景下,动力电池需求已经出现供给紧张,特别是高端产能的比例仍然较低,原有产能逐步会被淘汰;第二,动力电池扩产周期长,目前扩产的产能对应的是未来几年的需求,电池企业需要提前储备一定产能。

市场担忧锂电设备行业竞争恶化导致盈利水平下降。我们认为经历过去几年毛利率下降,继续下降的空间已经相对有限,而规模效应或将使得期间费用率下降,未来几年设备公司盈利能力有望触底回升。